Repogeschäfte – Erklärung & Beispiel

Ein Repogeschäft (kurz: „Repo“, auch: „Rückkaufvereinbarung“, englisch: „Repurchase Agreement“) sind besicherte Geldmarktkredite, bei denen Wertpapiere verkauft werden, um kurzfristige Liquidität zu erhalten. Gleichzeitig besteht die Verpflichtung, diese Wertpapiere zu einem zukünftigen Zeitpunkt und festgelegten Preis zurückzukaufen. Warum insbesondere Zentralbanken für Repos wichtig sind, wird in diesem Artikel erläutert.

🔴 Live-Webinar am 28.04.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Generiere ein zusätzliches regelmäßiges Einkommen an der Börse, indem du ein klares Handelssystem mit sofort umsetzbarem Investment-Wissen erlernst. Lerne Strategien kennen, die dir einen statistisch und wissenschaftlich belegbaren Vorteil an der Börse verschaffen.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Repogeschäfte – Definition

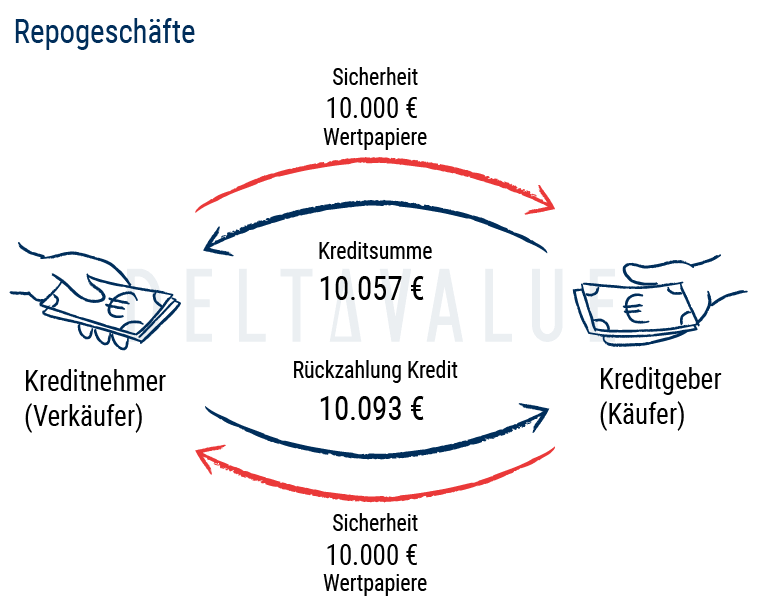

Ein Repogeschäft ist eine kurzfristige Vereinbarung, Wertpapiere zu verkaufen und sie später zu einem höheren Preis zurückzukaufen. Der Verkäufer nimmt effektiv einen Kredit auf, und die Zinskosten entsprechen der Preisdifferenz zwischen Verkauf und Rückkauf.

Wie funktioniert ein Repo?

Zu einem Repogeschäft gehören grundsätzlich zwei Parteien: einen Käufer und einen Verkäufer eines Wertpapiers. Der Käufer versteht sich als Kreditgeber, der Verkäufer als Kreditnehmer.

- Kreditnehmer: Als Käufer können Banken, aber auch Nichtbanken wie Wertpapierhäuser und Hedgefonds auftreten.

- Kreditgeber: Verkäufer sind häufig Geldmarktfonds, Vermögensverwalter oder andere Banken.

Wie bei Finanzierungsinstrumenten üblich fallen auch bei Repogeschäften Kosten in Form von Zinsen beziehungsweise einem Spread an. Die Wertpapiere, meist Staatsanleihen, werden vom Käufer als Sicherheit einbehalten. Im Gegenzug erhält der Verkäufer kurzfristig Liquidität.

Folgende Vereinbarungsmerkmale werden dabei festgelegt:

- Lauftzeit: Häufig wird ein fester Zeitpunkt für den Rückkauf der Wertpapiere vereinbart. Es ist also von vornherein klar, wann der Rückkauf der Wertpapiere erfolgen muss. Üblich sind Laufzeiten von einem Tag (sog. Overnight-Repo, deutsch: Übernacht-Repo) bis zu einem Jahr.

- Reposatz: Der Rückzahlungsbetrag ist in der Regel höher als der ursprüngliche Transaktionsbetrag und stellt somit einen Ertrag für den Käufer dar. Technisch gesehen handelt es sich nicht um Zinsen, sondern um ein Zinsäquivalent (Agio).

Im Gegenzug trägt der Käufer das Risiko, dass der Verkäufer der Wertpapiere zahlungsunfähig wird und das Repogeschäft nicht erfüllen kann. In diesem Fall kann er die Wertpapiere verkaufen, um den Rückzahlungsbetrag zu realisieren. Dabei ist ungewiss, ob der Veräußerungserlös tatsächlich den gezahlten Betrag deckt.

Rolle der Zentralbanken bei Repogeschäfte

Repogeschäfte stehen in erster Linie Finanzinstituten zur Verfügung. Als Gegenpartei treten unter anderem diverse Zentralbanken, somit auch die Europäische Zentralbank (EZB), die Schweizerische Nationalbank (SNB) und die Federal Reserve (Fed), auf.

Für die Zentralbanken sind Repogeschäfte ein mögliches geldpolitisches Instrument zur Steuerung der Liquidität im Markt. Es können auch Nichtbanken, wie Hedgefonds, als Käufer für ein Repogeschäft zur Verfügung stehen. Die Zentralbanken nehmen jedoch die Aufgabe wahr, jene Liquidität bereitzustellen, die andere Marktteilnehmer nicht bereitstellen können oder wollen. Auf diese Art und Weise beugen sie einem Liquiditätskollaps des Finanzsystems vor.

Steuerung der Liquidität

Durch den Kauf von Wertpapieren wird den Verkäufern im Rahmen eines Repogeschäfts Geld zur Verfügung gestellt, das dann in Umlauf gebracht werden kann. Diese indirekte Veränderung der Geldmenge einer Volkswirtschaft wird von der EZB, aber auch von der Bundesbank unter dem Begriff M3 zusammengefasst.

Auch Banken nutzen Repogeschäfte, um sich die notwendige Liquidität für die Auszahlung von Krediten an Verbraucher zu sichern. Die Zentralbanken können also durch eigene Anleihekäufe in Form von Repogeschäften sicherstellen, dass Kredite an Unternehmen und Konsumenten weiterhin ausgezahlt werden können.

Der Einfluss des Repo-Zinses auf dem Markt

Darüber hinaus können Zentralbanken mit dem sogenannten Reposatz bzw. „Repo-Zins“ steuern, wie sich die Zinsen am Markt entwickeln. Eine Geschäftsbank wird immer einen höheren Zins für ihre Kunden verlangen, als sie für ein Repogeschäft zahlen muss. Somit kann die Zentralbank beeinflussen, welche Zinssätze gegenüber dem Kreditnehmer aufgerufen werden.

Je mehr Wertpapiere eine Zentralbank von den Geschäftsbanken aufkauft und je geringer die verlangten Zinsen dafür sind, desto niedriger fällt für gewöhnlich der Verbraucherzins aus. Die folgende Tabelle zeigt, wie sich der Reposatz auf die Geldmenge und die Marktzinsen auswirken kann.

| Repo-Zins | Geldmenge | Zinsen |

| Steigend | Sinkend | Steigend |

| Konstant | Konstant | Konstant |

| Sinkend | Steigend | Sinkend |

Unterschied zwischen Term Repos und offenen Repogeschäften

Der wesentliche Unterschied zwischen den sogenannten Term Repos und offenen Repos ist die Zeitspanne zwischen Verkauf und Rückkauf der Wertpapiere.

- Als Term Repurchase Agreement gelten Verträge, bei denen das Rückkaufdatum klar festgelegt ist. Diese Term Repos werden meist am folgenden Tag oder in der folgenden Woche fällig. Auch die Verkaufs- und Rückkaufwerte sind fix und ändern sich während der Laufzeit nicht. Sofern ein Verkäufer nur für einen klar definierten Zeitraum liquide Mittel benötigt, wird häufig ein Term Repo verwendet.

- Offene Repogeschäfte verhalten sich grundsätzlich genauso wie Term Repos. Der Unterschied besteht jedoch darin, dass ein offenes Repogeschäft ohne Fälligkeitsdatum abgeschlossen wird. Stattdessen kann jede der beiden Vertragsparteien das Geschäft mit einer vereinbarten Frist kündigen. Die Kosten des Geschäfts werden in der Regel täglich berechnet und monatlich bezahlt. Der Vertrag verlängert sich automatisch, wenn er nicht gekündigt wird. Auch der Repo-Zinssatz wird gegebenenfalls während der Laufzeit angepasst.

Einfluss der Laufzeit auf Repogeschäfte

Repogeschäfte gelten normalerweise als riskanter, je länger sie laufen. Das liegt daran, dass durch längere Laufzeiten ein höheres Risiko für Bonitätsprobleme des Rückkäufers oder Zinsänderungen bestehen kann. Zinsänderungen betreffen zwar nicht das Repogeschäft selbst, aber haben einen Einfluss auf den Wert der gekauften Sicherheit. Bei steigenden Referenzzinssätzen sinkt tendenziell der Kurs von Anleihen, bei sinkenden Zinsen steigt dagegen der Kurs.

Sinkt der Kurs der verkauften Anleihen, besteht das Risiko eines Margin Calls. Der Verkäufer (Kreditnehmer) muss entweder weitere Wertpapiere übergeben oder ein Teil des ausgezahlten Betrages direkt einzahlen, damit der Wert der Anleihen weiterhin in einem angemessenen Verhältnis zum ausgezahlten Betrag steht. Das Risiko eines solchen Margin Calls ist bei langlaufenden Repogeschäften tendenziell höher als bei kurzlaufenden Overnight-Verträgen.

Beispiel für ein Repogeschäft

Angenommen, Apple möchte einen Kredit über 100 Millionen Dollar aufnehmen und wendet sich mit dieser Bitte an eine Bank. Die Bank möchte den Kredit gewähren, hat aber selbst nicht genügend liquide Mittel. Deshalb schließt die Bank ein Repogeschäft mit der FED (Federal Reserve), der amerikanischen Zentralbank, ab. Sie verkauft Anleihen aus ihrem eigenen Bestand an die FED und erhält im Gegenzug genügend liquide Mittel, um den Kredit an Apple auszuzahlen. Gleichzeitig verpflichtet sie sich, diese Anleihen zurückzukaufen, sobald Apple den Kredit bedient. Dies ist ein Beispiel für ein offenes Repogeschäft.

Der Zinssatz der Geschäftsbank ist dabei geringer als der Zins, den Apple für den Kredit bezahlen muss. Auf diese Weise ist eine Auszahlung des Geldes möglich und die Bank kann einen Gewinn erwirtschaften. Die Zentralbank konnte auf diesem Weg das Wirtschaftswachstum anregen. Wirtschaftswachstum und Inflation hängen eng zusammen, weshalb das primäre Ziel der Zentralbank – die Preisniveaustabilität (Inflation >0 % und <2 %) auf diesem Weg erreicht werden kann.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.04.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.