Inverse Zinsstrukturkurve (Inverted Yield Curve)

Eine inverse Zinsstrukturkurve (englisch: “Inverted Yield Curve”), auch “negative Zinsstrukturkurve” oder “Negative Yield Curve” genannt, stellt eine Situation dar, in der langfristige Schuldtitel niedrigere Renditen aufweisen als kurzfristige Schuldtitel der gleichen Kreditqualität. Im folgenden Artikel wird erläutert, warum eine inverse Zinsstrukturkurve für die Börse von Bedeutung sein kann.

🔴 Live-Webinar am 25.11.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

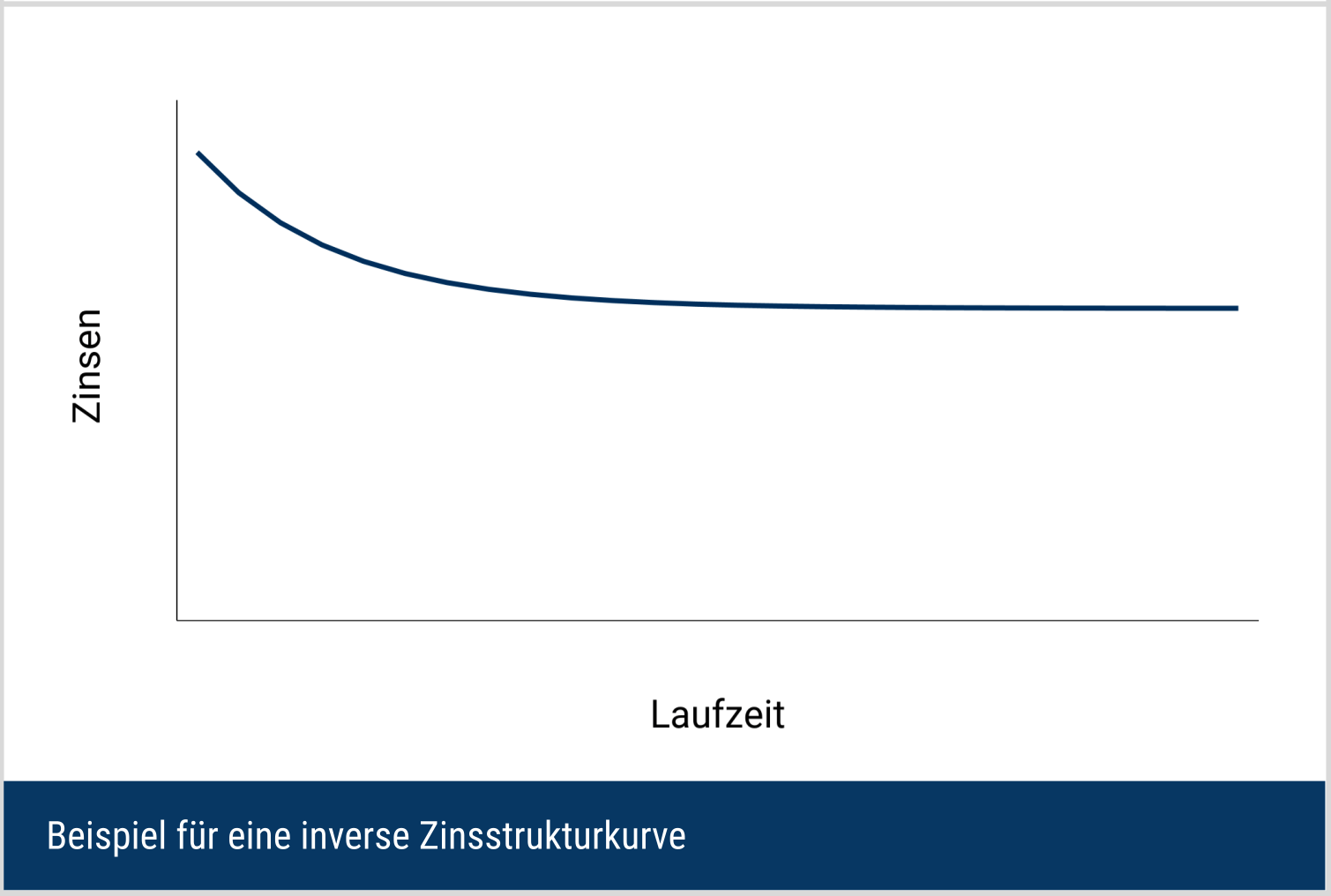

Inverse Zinsstrukturkurve – Definition

Als inverse Zinsstrukturkurve wird typischerweise eine Situation bezeichnet, in der kurzfristige Anleihen eine höhere Rendite aufweisen als langfristige Anleihen gleicher Bonität.

Für Anleger kann eine inverse Zinsstrukturkurve ein Warnsignal für eine bevorstehende Rezession sein, da sie häufig ein Ungleichgewicht zwischen Angebot und Nachfrage in verschiedenen Marktsegmenten widerspiegelt und auf die Erwartung einer Konjunkturabschwächung in der Zukunft hindeuten kann.

Bedeutung der inversen Zinsstrukturkurve

Wenn sich die Zinskurve umkehrt, sind die kurzfristigen Zinssätze höher als die langfristigen Zinssätze. Diese Art der Zinsstrukturkurve kommt seltener vor und wird oft als Vorbote einer wirtschaftlichen Rezession interpretiert, obgleich nicht jede Situation einer inversen Zinsstruktur zu einer Rezession geführt hat.

Aufgrund der Seltenheit von Umkehrungen der Zinsstrukturkurven ziehen sie in der Regel die Aufmerksamkeit aller Teile der Finanzwelt auf sich. Grund dafür ist häufig die Angst vor fallenden Kursen und einer möglichen Konjunkturabschwächung.

Dennoch zeigt eine inverse Zinsstrukturkurve auf, dass der Markt als Ganzes derzeit höhere Zinsen für kurzfristige Anlagen zahlt. Ein oft angeführtes Argument lautet, dass in einem solchen Szenario das Vertrauen für längere Anlagen fehlt. Dies wiederum kann die Anleger veranlassen, sich von langfristigen Anlagen abzuwenden und stattdessen kurzfristige, risikoärmere Anlagen zu bevorzugen, was die kurzfristigen Zinssätze weiter in die Höhe treiben und die Besorgnis über die wirtschaftliche Zukunft verstärken kann.

Zinsspread als Indikator der inversen Zinsstrukturkurve

Eine der gebräuchlichsten Methoden, um festzustellen, ob die Renditekurve invers ist, ist die Verwendung der Differenz zwischen den Renditen zehn- und zweijähriger Staatsanleihen, auch bekannt als 10-2 Year Treasury Yield Spread.

Der Spread zwischen zehn- und zweijährigen Staatsanleihen gilt als einer der zuverlässigsten Frühindikatoren für eine Rezession im Folgejahr – auch wenn der genaue Zeitpunkt oft unklar bleibt. Eine Inversion liegt vor, wenn die Differenz (also der Spread) negativ ist. Kurzfristige Anleihen müssen dann höher verzinst werden als längerfristige.

Die folgende Grafik der Federal Reserve Bank of St. Louis stellt den aktuellen 10-2 Year Treasury Yield Spread dar.

Wie kommt es zu einer inversen Zinsstruktur?

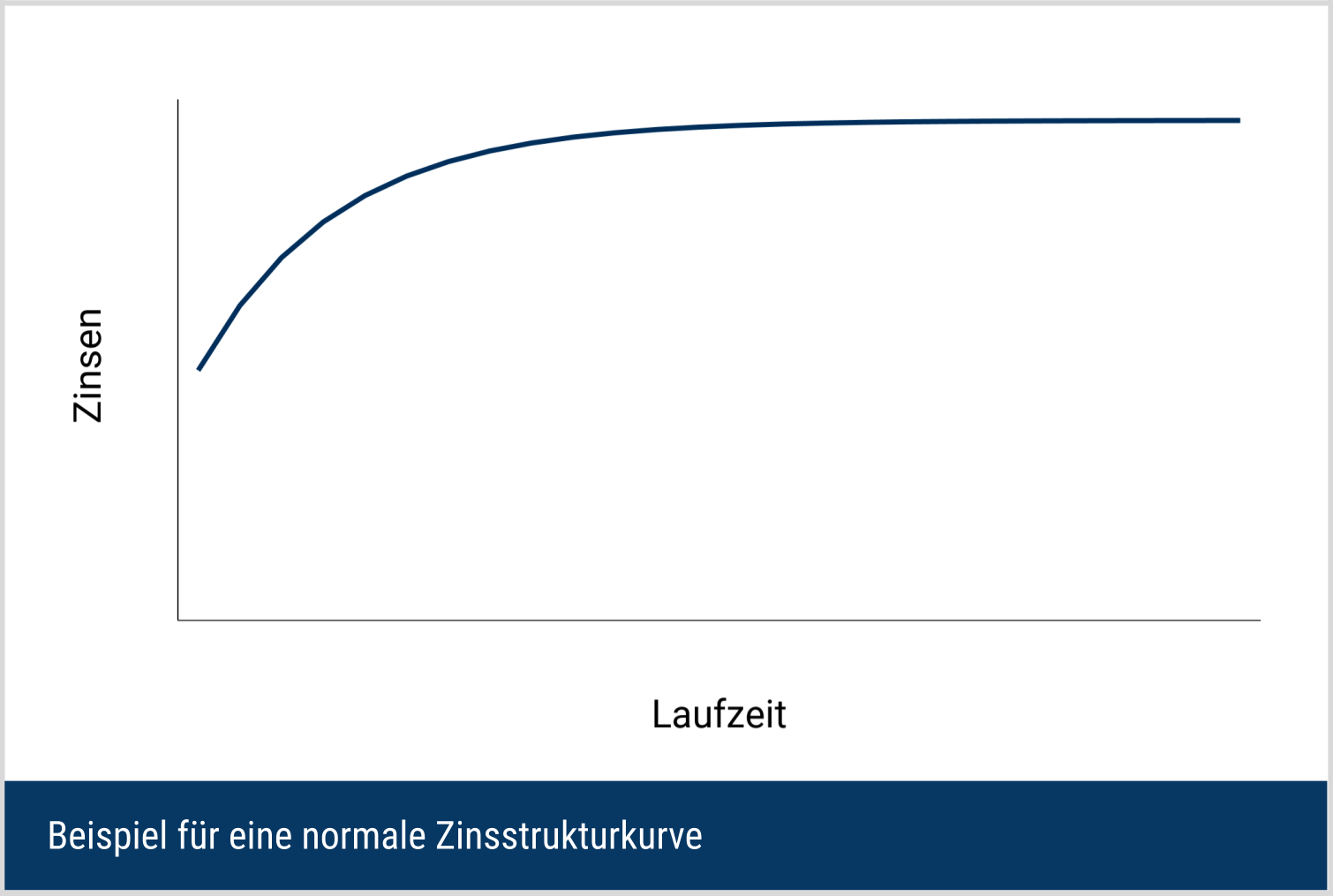

Die Form einer Zinsstrukturkurve ändert sich mit dem Zustand der Wirtschaft. Die normale oder aufwärts geneigte Zinsstrukturkurve tritt auf, wenn die Wirtschaft wächst oder die Erwartung einer wachsenden Wirtschaft vorherrscht.

Zwei grundlegende Wirtschaftstheorien erklären, wie eine Zinsstrukturkurve ihre Form annimmt: die “Pure Expectations Theory” (Theorie der reinen Erwartungen) und die “Liquidity Preference Theory” (Theorie der Liquiditätspräferenz).

- Bei der “Pure Expectations Theory” wird davon ausgegangen, dass die langfristigen Terminzinssätze ein Durchschnitt der erwarteten kurzfristigen Zinssätze für dieselbe Gesamtlaufzeit sind.

- Die “Liquidity Preference Theory” besagt, dass die Anleger einen Aufschlag auf die Rendite verlangen, den sie als Gegenleistung für die Bindung von Liquidität in einer längerfristigen Anleihe erhalten.

Zusammen erklären diese Theorien die Form der Zinsstrukturkurve als Funktion der aktuellen Präferenzen und Zukunftserwartungen der Anleger und erklären, warum die Zinsstrukturkurve in Zeiten wirtschaftlicher Unsicherheit nach unten tendiert.

Exkurs: Zinsstrukturkurven

Zinsstrukturkurven zeigen die Renditen von Schuldtiteln gleicher Qualität, aber unterschiedlicher Laufzeit. Häufig werden Staatsanleihen von Ländern mit guter Bonität oder Zinssätze wie die Fed Funds Rate in den USA verwendet, da diese als weniger risikoreich gelten. Auf diese Weise erhält man ein klares Signal, das nicht durch andere Faktoren verfälscht wird, die eine bestimmte Art von Schuldtiteln beeinflussen könnten.

Im Normalfall ist die Zinsstrukturkurve nach oben geneigt, was die Tatsache widerspiegelt, dass die kurzfristigen Zinssätze in der Regel niedriger sind als die langfristigen Zinssätze. Dies ist eine Folge der erhöhten Risiko- und Liquiditätsprämien für langfristige Anlagen.

Ökonomische Zusammenhänge

Steigende Zinsstrukturkurve

In normalen Zeiten des Wirtschaftswachstums und insbesondere dann, wenn die Wirtschaft durch die Geldpolitik der Zentralbanken mit niedrigen Zinsen angekurbelt wird, ist die Zinsstrukturkurve in der Regel steil.

Dies liegt zum einen daran, dass die Anleger höhere Renditen für längerfristige Anleihen verlangen, und zum anderen daran, dass sie erwarten, dass die Zentralbanken die kurzfristigen Zinsen irgendwann in der Zukunft anheben müssen, um eine Überhitzung der Wirtschaft und/oder einen starken Anstieg der Inflation zu verhindern.

Unter diesen Umständen verstärken sich die Erwartungen und die Liquiditätspräferenz (siehe oben) gegenseitig und tragen beide zu einer steileren Zinsstrukturkurve bei.

Abflachende oder inverse Zinsstrukturkurve

Wenn sich die Anzeichen für eine Überhitzung der Wirtschaft verdichten oder die Anleger auf andere Weise die Erwartung schüren, dass eine Anhebung der kurzfristigen Zinsen durch die Fed unmittelbar bevorsteht, beginnen diese Theorien in die entgegengesetzte Richtung zu wirken.

Die Anleger erwarten dann zunehmend, dass die Bemühungen der Zentralbanken, die überhitzte Wirtschaft durch eine Anhebung der kurzfristigen Zinsen abzukühlen, zu einer Verlangsamung der wirtschaftlichen Aktivität führen werden. Denkbar ist auch eine proaktive Kommunikation der Notenbanken über erste Zinsschritte aus der Niedrigzinspolitik heraus – eine Kommunikation, die dann (weil gewollt) die Erwartung zunächst vor allem steigender kurzfristiger Zinsen schürt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 25.11.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 25.11.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.