Finanzielle Freiheit [Ratgeber 2024]

Viele Menschen verwenden die Begriffe „finanzielle Freiheit“ und „finanzielle Unabhängigkeit“ synonym, aber sie bedeuten nicht dasselbe – und um wirklich finanziell frei zu werden, ist es wichtig, den Unterschied zu kennen. Jemand, der finanziell unabhängig ist, verfügt über ein Erwerbseinkommen, bezahlt seine Rechnungen selbst und hat etwas Geld gespart. Vielleicht hat er sogar investiert. Finanziell frei ist diese Person jedoch nicht.

Was heißt finanziell frei zu sein, wann die finanzielle Freiheit beginnt und wie dieses Geldziel erreicht werden kann, darum geht es in diesem Artikel.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist finanzielle Freiheit?

Finanzielle Freiheit bedeutet in der Regel, dass wir über genügend Ersparnisse, Geldanlagen und Barmittel verfügen, die es uns ermöglichen, in den Ruhestand zu gehen oder die Arbeit nachzukommen, die wir uns wünschen, ohne dass wir jeden Monat ein bestimmtes Gehalt verdienen müssen.

Finanzielle Freiheit bedeutet folglich, dass unser Geld für uns arbeitet und nicht andersherum. Unsere Ausgaben werden durch eine Form von passiven Einkünften, meist Kapitalerträge, gedeckt.

Mehrere Tausend Euro im Monat durch Kapitalerträge zu erzielen, setzt allerdings das Vorhandensein eines hohen Investmentkapitals voraus. Viele Menschen versuchen dieses Grundkapital anzusparen, denn der Gedanke, nicht mehr arbeiten zu müssen, ist verlockend.

Wie viel Geld braucht die finanzielle Freiheit?

Ab wann ist man überhaupt finanziell frei? Zu dem Geldbetrag gibt es sehr viele unterschiedliche Meinungen. Laut Rainer Zitelmann, Unternehmer und Reichenforscher, beginnt die finanzielle Freiheit erst ab zehn Millionen Euro. Das ist für viele ein unvorstellbarer Betrag.

Nach der 4-Prozent-Regel ist man bereits finanziell frei, wenn das angelegte Kapital 25-mal so hoch ist wie die jährlichen Ausgaben.

Beispiel: Wer 50.000 Euro im Jahr ausgibt, braucht 1,25 Millionen Euro, um nie wieder arbeiten zu müssen. Für jemand, der beispielsweise in einem günstigen Land lebt und nur 20.000 Euro zum Leben braucht, reichen bereits 500.000 Euro aus.

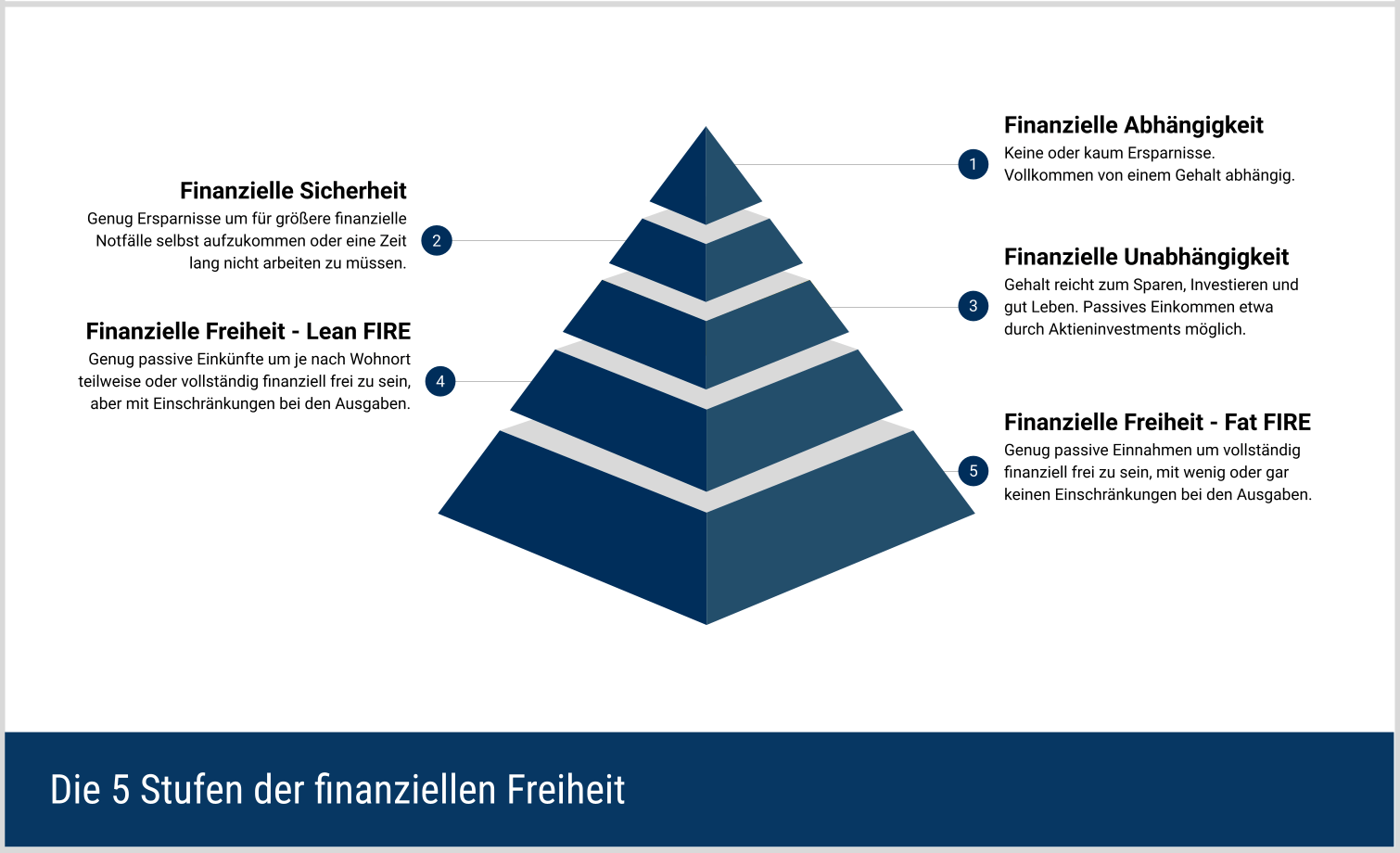

Stufen der finanziellen Freiheit

Es gibt fünf groben Stufen der finanziellen Freiheit, die je nach persönliche Auffassung und Lebensstil, viele kleinen Zwischenstufen beinhalten können.

- Finanzielle Abhängigkeit. Keine oder kaum Ersparnisse. Vollkommen von einem Gehalt abhängig.

- Finanzielle Sicherheit. Genug Ersparnisse, um für größere finanzielle Notfälle selbst aufzukommen oder eine Zeit lang nicht arbeiten zu müssen.

- Finanzielle Unabhängigkeit. Der Gehalt reicht zum Sparen, Investieren und gut Leben. Passives Einkommen etwa durch Aktieninvestments möglich.

- Finanzielle Freiheit – Lean FIRE. Das angesparte Kapital genügt, um mit einem sparsamen und einfachen Lebensstil früher in (Teil-)Rente gehen zu können. In der FIRE-Bewegung ist diese Stufe daher auch als Lean (deutsch: „mager“) FIRE bekannt.

- Finanzielle Freiheit – Fat FIRE. Die Investitionen können alle Ausgaben decken, die mit einem höheren Lebensstandard verbunden sind.

Wie erreiche ich finanzielle Freiheit?

Geld verdienen

Einkommen steigern ist eine gängige Möglichkeit, um die finanzielle Freiheit zu erreichen, indem man z.B. nebenberuflich ein Unternehmen gründet. Nicht jeder fühlt sich aber als Unternehmer berufen. Daher lautet der Heilige Gral für viele: Online Geld verdienen mit System, z.B. durch Trading.

Regelmäßige Nebeneinkünfte sind mit Hilfe einer guten Trading-Ausbildung grundsätzlich möglich. Dennoch ist es für die meisten schwierig, ohne langfristige Investments und nur durch Geld verdienen finanziell frei zu werden.

Vermögen ansparen

Mit eiserner Sparquote finanziell frei zu werden ist bei den aktuellen Zinsen und Inflation fast aussichtslos. Bereits bei einer konservativ angenommene Inflationsrate von 2% verliert man mit Sparen Geld.

In der folgenden Tabelle wird eine Geldanlage auf einem Sparbuch für 3 Jahre mit einem Zinssatz von 0,02 % beispielhaft dargestellt.

| Anlagezeitraum | 3 Jahre |

| Anlagesumme | 10.000 € |

| Zinssatz | 0,02% |

| Angenommene Inflationsrate | 2,00% |

| Realzins | -1,98% |

| Auszahlungssumme | 10.006,00 € |

| Tatsächlicher Wert (abzüglich Inflation) | 9.417,68 € |

Sparen funktioniert jedoch weiterhin gut, wenn es beispielsweise mit Geld anlegen kombiniert wird, wie in dem folgenden Abschnitt zu sehen ist.

Kapital investieren

Durch Geld anlegen ist es oftmals wesentlich einfacher, die finanzielle Freiheit zu erlangen als durch Geld verdienen. Geld für sich arbeiten lassen braucht außerdem deutlich weniger Zeit und Energie. Die möglichen Renditen sind dabei deutlich höher als beim Geld sparen. Das verkürzt wiederum die Zeit, die man braucht, um finanziell unabhängig zu werden.

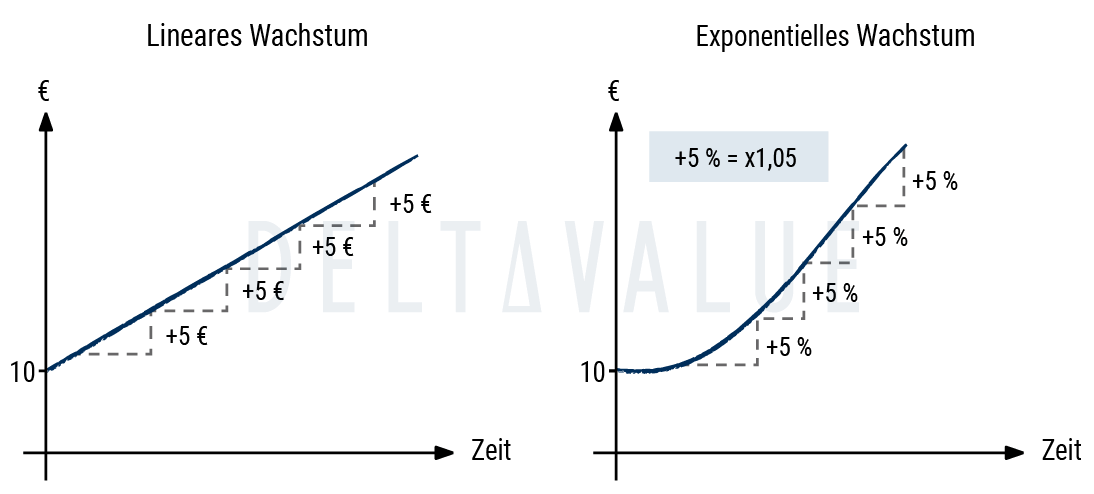

Ein Zinseszinseffekt entsteht, wenn die Zinserträge über einen längeren Zeitraum zusammen mit dem Anfangskapital zum selben Zinssatz wieder investiert werden. Das Ergebnis: das zu verzinsende Kapital steigt exponentiell an.

Die folgende Tabelle gibt den Vermögensaufbau mit einem Startkapital von 50.000 Euro unter der Annahme fester Renditen nach 10, 20 sowie 30 Jahren an. Zur Vereinfachung wird dabei außer Acht gelassen, dass hohe Renditen tendenziell mit höheren Verlustrisiken verbunden sind.

| Rendite p.a. | nach 10 Jahren | nach 20 Jahren | nach 30 Jahren |

| 1,0 % | 55.231,11 € | 61.009,50 € | 67.392,45 € |

| 3,0 % | 67.195,82 € | 90.305,56 € | 121.363,12 € |

| 5,0 % | 81.444,73 € | 132.664,89 € | 216.097,12 € |

| 10,0 % | 129.687,12 € | 336.375,00 € | 872.470,11 € |

Mit welchen Geldanlagen kann ich finanziell frei werden?

Es gibt viele Geldanlagen, hier werden nur die gängigsten vorgestellt. Zwar gibt noch weitere alternative Geldanlagen, die allerdings hier nicht berücksichtigt werden (z.B. Anleihen, Edelmetalle oder Krypto-Assets). Nicht alle eignen sich für das Streben nach finanzieller Freiheit. Eine Geldanlage muss zum Anleger und seinem Risikoprofil passen. Außerdem sollte die erwartete Rendite, die geplante Entnahmerate und mögliche Kaufkraftverluste über einen längeren Zeitraum decken können.

1. Immobilien

Immobilien gehören zu den beliebtesten Mitteln der finanziellen Freiheit überhaupt. Falls man aber bereits eine Immobilie besitzt, muss eine zweite Immobilie nicht unbedingt von Vorteil sein. Renditen aus Immobilien werden oft überschätzt. Als „gut“ gilt eine Immobilienrendite von lediglich 4%.

Das ist weniger als eine Rendite, die beispielsweise passiv mit Dividenden-Aktien erzielt werden kann, bei deutlich mehr Verwaltungsaufwand, und sie deckt die aktuelle Inflationsrate nicht.

Zudem kommt hinzu, dass eine „gute Immobilienrendite“ bei den heutigen Immobilienpreisen besonders schwer zu erreichen ist, nach Abzug der Investitionskosten. Die Deutsche Bundesbank (2022) weist darauf hin, dass in jüngster Zeit die Immobilien- und Bauleistungspreise deutlich gestiegen seien. Dies spricht eher für eine aktuelle Überbewertung der Immobilien.

2. ETF

Exchange Traded Funds (ETFs) sind sogenannte passive Investmentfonds und werden gern als Geldanlage für die finanzielle Freiheit eingesetzt.

Mithilfe eines ETF können sich Anleger an mehrere Unternehmen gleichzeitig beteiligen, wodurch eine gewisse Diversifikation begünstigt wird. Angesichts der einfachen Nachbildung eines Index fallen die Gebühren für ETFs in der Regel geringer aus als beispielsweise für aktiv verwaltete Investmentfonds.

Als Beispiel wird ein gängiger thesaurierender DAX ETF vorgestellt. Im 10-Jahres-Zeitraum von Februar 2012 bis Februar 2022 schnitt der ETF mit einer annualisierten Rendite von etwa 7,53% ab.

| Anlagezeitraum | 10 Jahre |

| Anlagesumme | 10.000 € |

| Rendite | 7,53% |

| Angenommene Inflationsrate | 2,00% |

| Realrendite | 5,53% |

| Auszahlungssumme | 20.667,91 € |

| Tatsächlicher Wert (abzüglich Inflation) | 17.130,08 € |

Dennoch können breit ausgelegte ETF-Indices eher nur eine durchschnittliche Marktrendite erzielen. Darüber hinaus wird nur eine Rendite erreicht, wenn die Kurse steigen. Im Gegensatz dazu können Derivate (z.B. Optionen) so eingesetzt werden, dass eine Rendite in jeder Marktlage möglich ist.

3. Aktien

Aktien stellen ebenfalls eine gängige Möglichkeit dar, um finanziell frei zu werden. Mit dem Kauf einer Aktie können sich Investoren an einem Unternehmen beteiligen und damit auch am jeweiligen Unternehmenserfolg partizipieren.

Im Falle einer fundierten Aktienauswahl könnten Anleger mehr als die durchschnittliche Marktrendite erzielen. Oftmals müssen jedoch kurzfristige Schwankungen akzeptiert werden. Daher setzen einige Aktionäre auf eine Buy-and-Hold Strategie. An der Börse gibt es eine breite Palette von Aktien, die mit ganz unterschiedlichen Rendite-Risiko-Verhältnissen verbunden sind.

In der folgenden Tabelle wird beispielhaft die Siemens Aktie vorgestellt, die im oben erwähnten DAX ETF einen Anteil von über 5% besitzt (Stand: 2022). Zwischen Februar 2012 und Februar 2022 konnte die Aktie eine Rendite p.a. von durchschnittlich 8,62% erreichen (ohne Anrechnung von Dividenden).

| Anlagezeitraum | 10 Jahre |

| Anlagesumme | 10.000 € |

| Rendite ohne Dividenden | 8,62% |

| Angenommene Inflationsrate | 2,00% |

| Realrendite ohne Dividenden | 6,62 % |

| Auszahlungssumme* | 22.861,15 € |

| Tatsächlicher Wert (abzüglich Inflation)* | 18.983,96 € |

*Hinweis: Wertentwicklungen von einzelnen Aktien können nicht pauschalisiert werden. Eine Aktieninvestition kann schlimmstenfalls auch zu einem Totalverlust des Kapitals führen. Zudem ist der genaue Kauf- und Verkaufszeitpunkt entscheidend für die tatsächlich eingenommene Rendite. Dies gilt grundsätzlich auch für die anderen aufgeführten Geldanlagen.

4. Optionen

Der regelmäßige Handel mit Optionen ist eine oft unterschätzte Anlage beim Streben nach finanzieller Unabhängigkeit. Im Rahmen einer Stillhalterstrategie ist häufig nur wenig Aufwand nötig, um laufende Einnahmen zu erzeugen. Das Einkommen ist zwar nicht vollkommen passiv, kann dafür aber im Gegensatz zu einem reinen Aktieneinkommen in jeder Marktphase erzeugt und aktiv beeinflusst werden. Beispielsweise lässt sich mit Optionen auch dann Geld verdienen, wenn sich die Aktienkurse seitwärts bewegen.

Zudem kann unter Einsatz eines beispielsweise Covered Calls ein passives Einkommen mit relativ geringen Risiken und im Fall sinkender Kurse generiert werden. Durch den Verkauf einer Call-Option erhält der Verkäufer (Stillhalter) eine Optionsprämie. Im Gegenzug verpflichtet er sich, den Basiswert (z.B. eine Aktie) zu einem bestimmten Termin und Preis zu liefern, sofern der Käufer der Option dies wünscht. Wer eine Aktie ohnehin in seinem Depot verwahrt, kann die Risiken, die mit einem Short Call einhergehen, begrenzen.

5. Mischformen des Investierens

Eine Mischform beinhaltet das Investieren von Geld in verschiedene Assetklassen. Gängige Assetklassen umfassen z.B.:

- Barvermögen (d.h. gesetzliches Zahlungsmittel wie Euro, US-Dollar, Yen, Pfund Sterling, Franken)

- Aktien (d.h. Anteile an einem Unternehmen)

- Anleihen (d.h. Kredit an den Emittenten)

- Immobilien (d.h. unbewegliches Sachgut)

- Wertgegenstände (z.B. Uhren, Gemälde)

- Krypto-Assets (d.h. privat erzeugte digitale Wertmarken)

- Rohstoffe (z.B. Gold, Silber, Öl)

Indem in mehrere Assetklassen investiert wird, können schließlich die Klumpenrisiken einzelner Assetklassen reduziert werden. Außerdem können im Zuge einer Mischform-Investition Anleger besser auf aktuelle Finanzmarktentwicklungen eingehen. Dazu drei Beispiele:

- Wenn die US-amerikanische Zentralbank Fed beschließt, ihren Leitzinssatz zu erhöhen, dürfte der allgemeine Marktzinssatz (z.B. LIBOR USD 3 Monate) ansteigen. Im Zuge dessen könnte die Nachfrage nach neu emittierten US-amerikanischen Staatsanleihen zunehmen, da Emittenten möglicherweise einen höheren Kuponsatz zahlen (müssten). Zudem sinkt tendenziell der US-Dollar-Wechselkurs (d.h. der Preis des Euro ausgedrückt in US-Dollar – Mengennotierung) bei der Erhöhung des US-Leitzinssatzes. Diesen Zusammenhang bestätigt auch die Zinsparität.

- In zunehmend unsicheren Zeiten (z.B. steigende Inflationserwartungen, politische Krisen) könnte die Nachfrage nach Gold und damit der Goldpreis steigen. Der Grund: Gold ist ein international anerkanntes Zahlungsmittel und gilt als krisenfeste Investitionsanlage.

- Unsicherheiten auf den Finanzmärkten sind oftmals mit einer höheren Volatilität der Kurse verbunden. Der gezielte Handel mit Optionen könnte sich angesichts der Vereinnahmung höherer Prämien besonders lohnen.

In 10 Schritte zur finanziellen Freiheit

1. Bestandsaufnahme

Als Erstes empfiehlt es sich, alle relevanten Informationen für sich zu sammeln, die die finanzielle Freiheit betrifft. Folgende Fragen könnten dabei helfen.

- Wie viel Kapital habe ich bereits für die finanzielle Freiheit?

- Kann ich meine monatlichen Ausgaben reduzieren?

- Welche Konsumschulden muss ich zuerst tilgen, um meine Sparrate zu erhöhen?

2. Mindesteinkommen festlegen

Die zentrale Frage, wenn es um die finanzielle Freiheit geht, ist: Wie viel Geld braucht man, um nicht mehr arbeiten zu müssen? Sobald man die eigene Zielzahl kennt, kann man auf dieser Basis einen Vermögensplan aufbauen. Da jeder seinen eigenen Lebensstil und seine eigenen Vorstellungen bezüglich einer finanziellen Unabhängigkeit hat, kann das persönliche Mindesteinkommen ganz unterschiedlich ausfallen: Der eine sieht Sparen als Hobby, der andere gibt gern viel Geld für z.B. Luxusartikel aus und der dritte fühlt sich erst finanziell frei, wenn er tatsächlich einen großen Geldpuffer angespart hat.

3. Zeitraum festlegen

Viele Privatanleger möchten bzw. können auch nicht sofort finanziell frei sein. Dann spielt die folgende Frage eine Rolle: Wie viel Zeit habe ich zur Verfügung, um finanziell unabhängig zu werden? Das entscheidet beispielsweise über die benötigte Sparquote, erhoffte Rendite und welche Anlagen dafür in Frage kämen. Wie nur ein oder zwei Prozente mehr oder weniger auf die Länge des benötigten Anlagezeitraums für ein bestimmtes Sparziel auswirken können, kann hier mit unserem Renditerechner berechnet werden.

4. In sich selbst investieren

Das Erlangen einer finanziellen Freiheit kann beispielsweise mithilfe einer Börsenausbildung besser gelingen. Diese kann einige Vorteile gegenüber der Lösung auf eigene Faust bieten.

Das Erlangen einer finanziellen Freiheit kann beispielsweise mithilfe einer Börsenausbildung besser gelingen. Diese kann einige Vorteile gegenüber der Lösung auf eigene Faust bieten.

Gute Börsenausbildungen haben eine sinnvolle und vielfach erprobte Struktur. Beispielsweise es wird mit der Vermittlung von Grundlagen des Kapitalmarktes begonnen, um danach einen Blick auf die Bewertung verschiedener Wertpapiere zu werfen. Durch diese konsistente Struktur können Investoren schnell viele Informationen aufnehmen, die sie tatsächlich brauchen.

Wichtiger als die Informationen selbst ist der Umstand, dass im Rahmen einer Börsenausbildung von den Erfahrungen anderer profitiert werden kann. Es ist folglich nicht notwendig, eigene Fehler zu machen, sondern es kann aus den Fehlern anderer gelernt werden. Da Fehler am Kapitalmarkt echtes Geld kosten können, lässt sich durch das Vermeiden eigener Fehler einiges an Geld sparen.

5. Vermögen geschickt aufteilen

Wie oben bereits beschrieben, kann eine durchdachte Asset Allocation dabei helfen, auch langfristig (bzw. weniger abhängig von den aktuellen Finanzmarktentwicklungen) finanziell unabhängig zu sein. Dabei sollte man auf die richtige Anlagestrategie achten, denn diese entscheidet auch mit, ob eine finanzielle Freiheit erlangt werden kann. Gemäß Warren Buffett (einer der erfolgreichsten Investoren der Welt) erfordert ein Vermögensaufbau in erster Linie die Konzentration auf unterbewertete Qualitätsaktien.

Exkurs: Finanzielle Freiheit erreichen mit Value Investing

Warren Buffett ist einer der bekanntesten Investoren weltweit. Der US-Amerikaner ist ein Verfechter des sogenannten Value Investings und hat dieses weiterentwickelt und für seine Zwecke zu nutzen gelernt. Dabei betont er immer wieder, dass seine Investmentstrategie nicht komplex sei und dies für eine Anlagestrategie auch nicht nötig wäre.

Grundsätzlich befindet sich Buffett mit seiner Investmentgesellschaft Berkshire Hathaway auf der Suche nach Unternehmen, die weniger kosten, als sie wert sind. Aktienkurse gelten dabei immer nur als Preis eines Unternehmens. Wie bei einem Produkt im Supermarkt hat das Preisschild keine Aussagekraft, ob das Produkt mehr oder weniger wert ist, als der aufgerufene Preis.

Warren Buffett versucht für die Geldanlage diesen tatsächlichen Wert (value) eines Unternehmens oder einer Aktie zu finden. Dafür verwendet er Unternehmenskennzahlen und schlägt auf seine Berechnungen eine Sicherheitsmarge auf. So bedeuten leichte Fehler in der Kalkulation noch keinen Verlust. Sind Anteile eines Unternehmens für einen günstigeren Preis, als den kalkulierten inneren Wert verfügbar, kauft er diese.

Auf die Frage nach seiner Formel für Reichtum antwortete Buffett: „Kaufe einen Dollar, aber bezahlt nur 50 Cent.“

6. Auf Risikostreuung achten

Der Aufbau eines diversifizierten Portfolios kann ein weiterer Weg zur finanziellen Unabhängigkeit sein. In der Finanzwelt bedeutet Diversifikation die Risikostreuung bei Investments. Das grundlegende Ziel: Ein Depot aus verschiedenen Arten von Vermögenswerten so aufzustellen, dass es aus langer Sicht durchschnittlich höhere Renditen einbringt und gleichzeitig Risiken einzelner Positionen minimiert. Allerdings kann eine zu hohe Diversifikation (z.B. durch sehr viele verschiedene Aktien im Depot) die Rendite drücken und somit die finanzielle Freiheit verzögern.

7. Passives Einkommen aufbauen

Viele setzen auf passiven Einkommensquellen, um ihre finanzielle Freiheit schneller zu erreichen. Das Handeln mit Optionen ist wenig bekannt, aber sehr beliebt unter den Praktizierenden. Im Rahmen einer gezielten Anwendung kann es möglich sein, Aktien günstiger einzukaufen und unter Einsatz eines Stillhaltergeschäftes ein passives Einkommen zu generieren.

Indem ein Anleger z.B. eine Put-Option als Investmenthandel verkauft, kann er für sich seinen fairen Aktienpreis (Strike-Preis) am Tag des Handels festlegen und gleichzeitig unmittelbar ein Einkommen (Optionsprämie) erhalten.

8. Anfallenden Steuern und Kosten reduzieren

Außerdem sollten im Zuge einer Geldanlage verschiedene Kosten sowie anfallende Steuern einkalkuliert werden. Durch mögliche Steuervorteile oder das Vergleichen von Kosten könnten Ersparnisse für die finanzielle Unabhängigkeit bewahrt werden. Mögliche Aspekte könnten beispielsweise hinterfragt werden:

- Sparer-Pauschbetrag als Freibetrag, der Kapitaleinkünfte bis zur Höhe von 801 Euro im Rahmen der Einzelveranlagung bzw. 1602 Euro bei zusammenveranlagten Personen pro Jahr steuerfrei stellt

- Lohnt sich ein Reinvestment (z.B. Verkauf und erneuter Kauf der Aktie), damit der gesamte Freibetrag ausgeschöpft werden kann

- Um insbesondere den Zinseszinseffekt besser auszunutzen, könnte sich bei hohen Geldbeträgen eine Vermögensverwaltende GmbH bzw. Trading GmbH lohnen

- Fällt ggf. eine Quellensteuer an und kann man diese teilweise zurückholen

- Welche Kosten fallen bei einem Trade an und gibt es ggf. Anbieter, die geringere Kosten einfordern

Letztlich können zu hohe Kosten und Steuern im Rahmen eines Vermögensaufbaus die Rendite drücken.

9. Portfolio nach Bedarf umschichten

Portfolio Rebalancing (deutsch: „Neugewichtung“) bedeutet, dass ein Portfolio nach einer gewissen Zeit so umstrukturiert wird, damit die ursprüngliche bzw. anfängliche Aufteilung beibehalten wird. Denn ohne eine Neugewichtung könnte sich ein Portfolio mit der Zeit zu sehr auf eine Branche konzentrieren. Möglicherweise kann eine finanzielle Freiheit dadurch in Gefahr gebracht werden.

Beispiel: Die volatilsten und risikoreichsten Sektoren haben normalerweise die höchste erwartete Rendite. Bei einer Buy-and-Hold-Strategie können diese volatilen Sektoren mit der Zeit einen immer größeren Anteil am Portfolio ausmachen. Durch ein Rebalancing werden die Branchen, die sich über die Jahre gut entwickelt haben, reduziert. Dadurch wird eine gesunde Streuung aufrechterhalten, die einen Anleger davor schützen könnte, durch einen unerwarteten Sektoren- oder Börsencrash zu viel zu verlieren.

10. Einfach gut leben

Letztlich möchten viele private Sparer das Leben genießen können – und dies ist mit einer finanziellen Unabhängigkeit möglicherweise einfacher zu erreichen. Dennoch kann eine aktive Beschäftigung, beispielsweise im Rahmen des Berufs, das Leben durchaus bereichern.

Viele verbinden den Aufbau einer finanziellen Freiheit mit einer „eisernen Sparquote“ und mit starken Einschränkungen in der Lebensqualität. Das ist bei einer durchdachten Geldanlage gar nicht nötig und schadet die Motivation.

Häufige Fragen zur finanziellen Freiheit

Wann bin ich finanziell frei?

Als finanziell frei gilt, wer für seine monatlichen Ausgaben aufkommen kann, ohne dafür arbeiten zu müssen. Das ist in der Regel der Fall, wenn er sein Lebensunterhalt durch passive Einkünfte bestreitet.

Wie lange dauert es, bis ich finanziell frei bin?

Grundsätzlich gilt, je früher Geld bereits angespart und angelegt wurde, desto schneller kann man finanziell frei werden, aufgrund des Zinsesszinseffektes. Es lohnt sich also, schon früh sein Geld zu investieren.

Wie viel Geld brauche ich, um finanziell frei zu sein?

Diese Frage kann nicht pauschal beantwortet werden und hängt von zahlreichen Faktoren (z.B. eigener Lebensstil, Geldanlage, Alter) ab. Wer z.B. 50.000 Euro im Jahr ausgibt, braucht 1,25 Millionen Euro mit einer Rendite von 4 %, um nie wieder arbeiten zu müssen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Ab wann ist man überhaupt finanziell frei? Zu dem Geldbetrag gibt es sehr viele unterschiedliche Meinungen. Laut Rainer Zitelmann, Unternehmer und Reichenforscher, beginnt die finanzielle Freiheit

Ab wann ist man überhaupt finanziell frei? Zu dem Geldbetrag gibt es sehr viele unterschiedliche Meinungen. Laut Rainer Zitelmann, Unternehmer und Reichenforscher, beginnt die finanzielle Freiheit

Immobilien gehören zu den beliebtesten Mitteln der finanziellen Freiheit überhaupt. Falls man aber bereits eine Immobilie besitzt, muss eine zweite Immobilie nicht unbedingt von Vorteil sein. Renditen aus Immobilien werden oft überschätzt. Als „gut“ gilt

Immobilien gehören zu den beliebtesten Mitteln der finanziellen Freiheit überhaupt. Falls man aber bereits eine Immobilie besitzt, muss eine zweite Immobilie nicht unbedingt von Vorteil sein. Renditen aus Immobilien werden oft überschätzt. Als „gut“ gilt  Aktien stellen ebenfalls eine gängige Möglichkeit dar, um finanziell frei zu werden. Mit dem Kauf einer Aktie können sich Investoren an einem Unternehmen beteiligen und damit auch am jeweiligen Unternehmenserfolg partizipieren.

Aktien stellen ebenfalls eine gängige Möglichkeit dar, um finanziell frei zu werden. Mit dem Kauf einer Aktie können sich Investoren an einem Unternehmen beteiligen und damit auch am jeweiligen Unternehmenserfolg partizipieren.